چکهای مدتدار و کنترل آثار گزارشگری مالی آن: قسمت دوم

در قسمت اول این مقاله، با نکات قانونی چکهای مدتدار، و آثار گزارشگری مالیِ صدور آنها قبل از فروش آشنا شدیم. با وجود اینکه، در بخش نتیجهگیری پیشنهاد کردیم، چکهای مدتدار قبل از فروش اخذ نشود، اما وقوع آن در دنیای عمل را نمیتوان مانع شد. چرا که، برخی از مدیران محترم همواره بر استراتژیهای خود پایبند هستند و قصد کوتاه آمدن ندارند. در چنین حالتی نمیتوان دست روی دست گذاشت. باید کاری کرد که این استراتژیهای اشتباه مدیران، سیستم حسابداری و مفید بودن خروجی آن را زیر سوال نبرد. به همین منظور، در مقاله حاضر قصد داریم راهکاری را برای ثبت اخذ چکهای مزبور مورد استفاده قرار دهیم که، تبعات گزارشگری مالی آن را خنثی کند. پس تا پایان این مقاله را دنبال کنید.

پیشنهاد میکنیم، اگر قسمت اول این مقاله را مطالعه نکردهاید، همین الان، اینجا کلیک کنید.

حسابداری چکهای مدتدار قبل از فروش: راهکار جایگزین

در قسمت اول مقاله حاضر، ثبت زیر را مورد نقد و بررسی قرار دادیم. تبعات گزارشگری مالی این ثبت باعث شد که، به فکر راهکار جایگزین برای ثبت این رویدادها باشیم.

تنها راهکار جایگزین، استفاده مدیریت شده از حسابهای انتظامی است. استفاده از این حسابها میتواند نحوه ثبت و آثار گزارشگری مالیِ اخذ چکهای مدتدار قبل از فروش را کنترل کند.

در این راهکار میبایست به ترتیب زیر عمل کنیم:

- ابتدا چکهای مدتدار اخذ شده قبل از فروش را در حسابهای انتظامی به عهده شرکت ثبت میکنیم. این چکها تا مادامی که وصول یا خرج نشوند، در همین حساب باقی میمانند.

- بعد از تعیین تکلیف چکهای مزبور (وصول، یا خرج شدن)، چکها از حسابهای انتظامی به عهده شرکت خارج شده، و حسب مورد در سرفصل حساب درست خود ثبت خواهند شد.

در ادامه با یک مثال، ۲ گام فوق را به تصویر میکشیم.

مثال: چکهای مدتدار

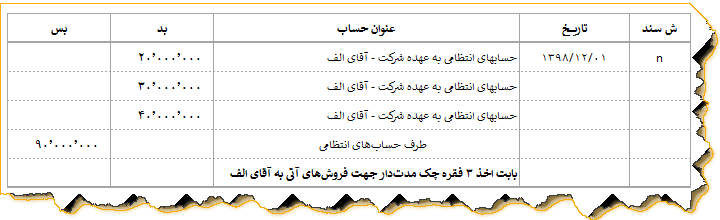

شرکت نمونه (سهامی خاص)، در تاریخ ۱۳۹۸/۱۲/۰۱ به منظور ارائه خدمات در سال آتی به آقای الف، ۳ فقره چک مدتدار با مشخصات زیر اخذ نمود.

- چک ۱۲۱۳ بانک ملی به مبلغ ۲۰،۰۰۰،۰۰۰ ریال و به سررسید ۱۳۹۸/۱۲/۲۵

- چک ۱۲۱۴ بانک ملی به مبلغ ۳۰،۰۰۰،۰۰۰ ریال و به سررسید ۱۳۹۹/۰۱/۲۵

- چک ۱۲۱۵ بانک ملی به مبلغ ۴۰،۰۰۰،۰۰۰ ریال و به سررسید ۱۳۹۹/۰۲/۲۵

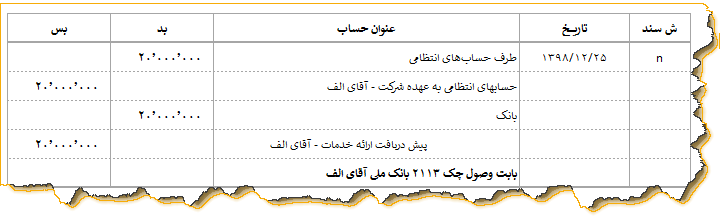

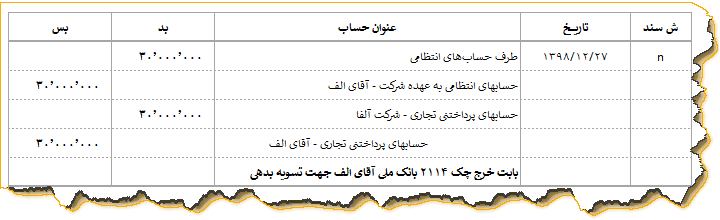

چک ۲۱۱۳ در تاریخ سررسید وصول شد؛ چک ۲۱۱۴ در تاریخ ۱۳۹۸/۱۲/۲۷ جهت تسویه بدهی شرکت آلفا خرج شد. شرکت نمونه در تاریخ ۱۳۹۹/۰۱/۲0 خدماتی را به مبلغ 120،000،000 ريال طی فاکتور 109 به آقای الف ارائه نمود. لازم به ذکر است که، چک ۱۲۱۵ تا تاریخ سررسید نگهداری شد.

با در نظر گرفتن مثال فوق، ثبتهای حسابداری با راهکار جایگزین معرفی شده در مقاله حاضر به شرح زیر خواهد بود.

در رابطه با ثبت فوق، به ۳ نکته مهم زیر توجه کنید:

- از حسابهای انتظامی به عهده شرکت استفاده کردهایم: اخذ چکهای مدتدار قبل از فروش (یا ارائه خدمات)، برای ما نوعی مسئولیت امانتداری ایجاد میکند. لذا باید در سرفصل به عهده شرکت ثبت شوند. شما در عمل میتوانید در سطح معین حسابهای انتظامی به عهده شرکت، حسابی تحت عنوان چکهای مدتدار مشتریان تعریف کنید تا، از قابلیت درک بالاتری برای مدیران (نسبت به عنوان حسابهای انتظامی) برخوردار شود. در چنین صورتی باید برای مدیران توضیح دهید که، این دسته از چکها جزء مطالبات نبوده و تا اقدامات بعدی مدیریت (تهاتر با فاکتور فروش یا ارائه خدمات، وصول، خرج کردن، و یا مسترد کردن) در همین سرفصل باقی میمانند.

- برای هر چک، یک مرتبه حسابهای انتظامی به عهده شرکت را گردش دادهایم: همانطور که در مقاله ثبت حسابداری و ۱۲ نکته اجرایی آن توضیح دادیم، این گردش دادن کمک میکند که، با وجود شرح عملیات هر سطر سند (که شامل شماره چک و تاریخ سررسید آن میباشد)، ردیابی چکها در گزارش اخذ شده از گردش معین-تفصیل فوق (یعنی حسابهای انتظامی به عهده شرکت – آقای الف)، راحتتر باشد.

- طرف حسابهای انتظامی: این حساب صرفاً نقش توازن کننده سند حسابداری را دارد و هیچگونه ارزشی در گزارشگیریهای شما نخواهد داشت. لذا نیازی به تفصیلدار بودن و گردش دادن آن نیست.

- لحاظ کردن در گزارشهای مدیران: فقط باید همیشه یادمان باشد، وقتی چکهای مدتدار قبل از فروش را در حسابهای انتظامی ثبت میکنیم، در زمان درخواست گزارش اسناد/چکهای دریافتنی توسط مدیران، گزارشی از این چکها نیز از حسابهای انتظامی اخذ کنیم تا در صورت تمایل به خرج کردن، در تصمیمات خود لحاظ کنند. این نکته را بسیار جدی بگیرید.

در ثبت فوق، بعد از اینکه چک وصول شود، یک رویداد مالی استاندارد شکل میگیرد، که در حسابداری تعریف شده است و جایگاه آن در ثبت کاملاً مشخص و بینقص است. لذا برای ثبت آن باید ۲ اقدام زیر را انجام دهیم:

- ابتدا، آن را از حسابهای انتظامی به عهده شرکت خارج میکنیم.

- سپس، با توجه به اینکه وجوه نقد را قبل از ارائه خدمات دریافت کردهایم، آن را در حساب پیشدریافت ثبت میکنیم.

این راهکار جایگزین باعث میشود با تبعات گزارشگری مالی، که در ثبت اشتباه معرفی شده (به قسمت اول مقاله مراجعه کنید) بررسی کردیم، مواجه نشویم.

در ثبت فوق نیز، بعد از اینکه چک 2114 آقای الف برای تسویه بدهی شرکت آلفا خرج شود، 2 اقدام صورت میگیرد.

- ابتدا، آن را از حسابهای انتظامی به عهده شرکت خارج میکنیم.

- سپس، با توجه به اینکه نوع رویداد ثبت ایجاد بدهی به آقای الف را صادر میکنیم. در واقع، این قسمت ثبت بدین معناست که، بدهی شرکت نمونه به شرکت آلفا، توسط آقای الف تسویه شده است. لذا این ثبت، نوعی جابهجایی بدهی از یک شخص به شخص دیگر محسوب میشود.

در رابطه با ثبت فوق، تشریح و تفهیم قسمت دوم ثبت حائز اهمیت است:

- اول اینکه، بدهی به شرکت آلفا کاهش یافته و به همین منظور حسابهای پرداختنی تجاری بدهکار شده است، و

- دوم اینکه، یک بدهی به آقای الف ایجاد میشود (حسابهای پرداختنی تجاری بستانکار شده است). ما در اینجا با فرض اینکه، این رویداد مالی یک مبادله تجاری با مشتریان است، آن را به عنوان یک بدهی تجاری ثبت کردهایم. اما این فرض به 2 دلیل، کاملاً اشتباه است. اول اینکه، این رویداد مالی نوعی تأمین مالی از آقای الف (برای تسویه بدهیهای شرکت نمونه) محسوب میشود. دوم اینکه، بدهی تجاری، در زمان خریدهای نسیه از تأمین کنندگان ثبت میشوند. لذا ثبت آن به عنوان یک بدهی تجاری اشتباه بوده و بهتر است بدهی ایجاد شده به آقای الف در سرفصل بدهیهای غیرتجاری ثبت شود.

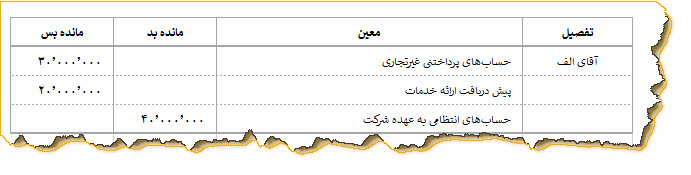

قبل از اینکه رویداد مالی 1399/01/20 را ثبت کنیم، لازم است که ابتدا یک گزارش تفصیل-معین از حساب آقای الف در نرم افزار تهیه کنیم. این گزارش کمک شایانی در صدور ثبت صحیح این رویداد مالی میکند. نتیجه گزارش مزبور به شکل زیر است:

حال میخواهیم با کمک ثبت فوق، ثبت حسابداری 120،000،000 ريال فاکتور ارائه خدمات را صادر کنیم. اگر آقای الف حسابهای فوق را در شرکت نمونه نداشتند، خیلی راحت با بدهکار کردن حسابهای دریافتنی تجاری و بستانکار کردن درآمد ارائه خدمات، ثبت فاکتور مزبور را صادر میکردیم. اما با وجود حسابهای فوق در تاریخ ارائه خدمات ثبت زیر صادر خواهد شد.

همانطور که در ثبت فوق میبینید، اقدامات زیر برای این ثبت انجام شده است:

- اگر مانده حساب پیش دریافت، و بدهی غیرتجاری کمتر از وجه خدمات ارائه شده بود، صرفاً به تهاتر این 2 حساب با مطالبات ناشی از ارائه خدمات بسنده میکردیم. اما چون مبلغ فاکتور بزرگتر از مانده این دو حساب است، علاوه بر تهاتر آنها، از چک 1215 را نیز برای تهاتر با این فاکتور استفاده نمودهایم. بدین منظور ابتدا آن را از حسابهای انتظامی به عهده شرکت خارج نموده و سپس در سرفصل اسناد دریافتنی تجاری (که همواره در درآمدهای نسیه یا وصول مطالبات بدهکار میشود) ثبت کردهایم.

- علاوه بر این، با توجه به اینکه 3 حساب مزبور مبلغ فاکتور را پوشش نمیدهند، مابقی مبلغ مزبور را به عنوان مطالبات تجاری شناسایی و ثبت میکنیم.

این مثال، شکل کاملی از راهکار جایگزین ثبت برای چکهای مدتدار قبل از فروش (ارائه خدمات) محسوب میشود، که از خاطرتان گذشت.

نتیجهگیری

** با کمک گرفتن از حسابهای انتظامی میتوان آثار رویدادهای غیر استاندارد در حسابداری را کنترل کرد. این حساب، یکی از مهمترین حسابهای شرکتهای پیمانکاری محسوب میشود. **

اگر این مقاله را مطالعه کردید،

لطفاً دیدگاه خود را در زیر همین صفحه برای ما ارسال کنید.

قطعاً دیدگاه شما، ما را در تولید آموزشهای بعدی کمک خواهد کرد.

منبع: حسابیست، مفاهیم نظری گزارشگری مالی

به قلم: امین رضا زارع

منتظر مقالات بعدی حسابیست باشید.

چه مقدار این مطلب برایتان مفید بود؟

برای رأی دادن همه ستارهها رو رنگی کنید (:

میانگین آرا: 5 / 5. تعداد آرا: 3

شما هنوز رأی ندادهاید!

10 thoughts on “چکهای مدتدار و کنترل آثار گزارشگری مالی آن: قسمت دوم”

ممنون از شما بابت این مطلب فوق العاده. اصلا فکر نمی کردم این همه نکته و ظرافت داشته باشه. ببخشید فقط یه سوال داشتم. اگر اون چک اولی (چک 2113) در تاریخ سررسیدش وصول نشود و نکول شود (قبل از هرگونه ارائه خدمتی)، باید چه ثبتی بزنیم؟ آیا باید همون شکل اولیه ثبت ها یعنی حساب های انتظامی به عهده شرکت (ثبت تاریخ 1/12) رو حفظ کنیم و تغییری در آن ندهیم یا مثلا لازم هستش که حسابی به نام اسناد واخواست شده رو بدهکار کنیم و بعد در مقابلش چی رو بستانکار کنیم؟

سلام به شما

خدا رو شکر که مفید بوده. و اما پاسخ سوال تون …

اگر چک 2113 که وصول شده، به علت عدم موجودی وصول نمی شد، با توجه به اینکه هنوز خدمتی به طرف مقابل ارائه نکردیم و چک دریافتی از ایشان حکم طلب ندارد، باید چک را بدون برگشت زدن نزد بانک، به طرف مقابل مسترد کنیم و با یک ثبت معکوس در دفاتر، صرفاً آن را از سرفصل حسابهای انتظامی خارج کنیم. هر چند که اگر چک در وجه ما صادر (یا به نام ما ظهرنویسی) شده باشد، از نظر قانونی، ذینفع آن محسوب میشویم؛ اما در صورت پیگیری قانونی، به دلیل اینکه مدتدار بوده است، جنبه کیفری خود را از دست داده است (در قسمت اول مقاله حاضر، به این موضوع پرداختهایم).

جمع بندی اینکه، آنچه اهمیت دارد، این است که، در مثال ما چنین چکی ماهیت طلب ندارد؛ و حتی اگر قانون در ظاهر حقی به ما بدهد، اخلاق حکم می کند که هنوز حقی شکل نگرفته است. این موضوع در حسابداری، مصداق بارز رجحان محتوا بر شکل است، که باید مبنای گزارشگری مالی قرار گیرد.

امیدوارم پاسخ تون رو دریافت کرده باشید.

موفق باشید.

سلام. خیلی خیلی ممنونم از شما بابت توضیحات کاملتون. سایت بسیار عالی دارید. موفق باشید.

سلام

خواهش میکنم.

قطعاً حسابدارهای با انگیزه ای مثل شما به ما انرژی میدهند.

موفق باشید.

سلام خداقوت بهتون

استاد موضوع کاربردی رو برامون توضیح دادین، دستتون درد نکنه

از مثالی هم که نوشتین ممنون ، خیلی خوب بود من خودمم روی برگه اوردمش.

سلام و وقت بخیر

ممنونم. خیلی هم عالی.

قطعاًً با تمرین نتیجه بهتری از مطالعه میگیرید

موفق باشید

خیلی عالی و کامل بود. ممنون استاد از این همه اطلاعات کاربردی که متاسفانه هیچ جا آموزش داده نمیشه و اکثر مواقع رویه ای رو به اشتباه همه استفاده میکنن

با سلام

خوشحالم که مفید بود

بله متاسفانه اشتباهاتی از این دست ممکنه در عمل اتفاق بیفته

موفق باشید

سلام خسته نباشید.

اگر شرکت بخواهد زودتر از موعد چک ،چک را به بانک واگذار کند چه ثبتی صادر میشود و بدهکار و بستانکار حساب چه میشود؟

ممنون میشوم اگر راهنمایی بفرمایید

سلام و درود

اگر چک قبلاً در حساب اسناد نزد صندوق بدهکار شده باشد، ثبت زیر:

اسناد در جریان وصول (نزد بانک) بد | اسناد نزد صندوق بس

موفق باشید